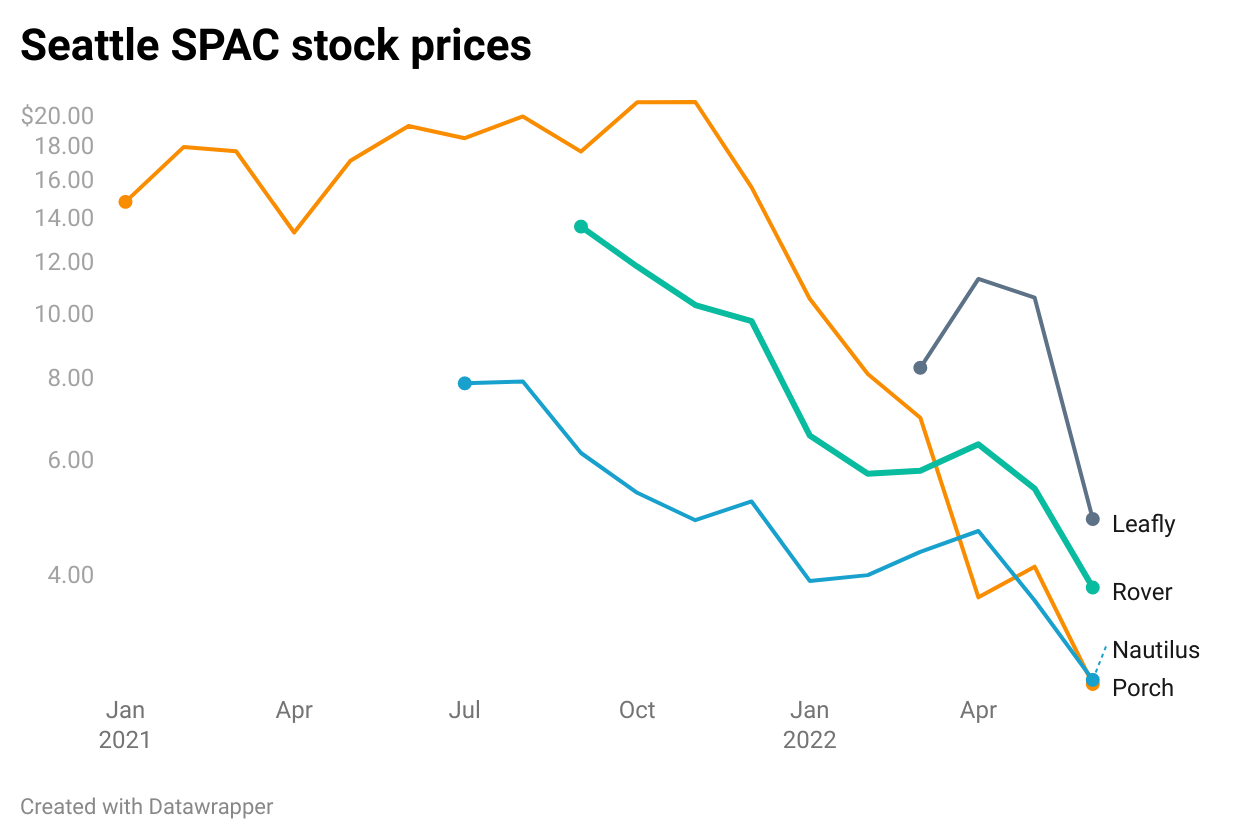

Unternehmen in Seattle, die über SPAC an die Börse gingen, haben ihre Aktienkurse erheblich gesunken. Die vier Geschäfte in Seattle, die während des SPAC -Booms an die Börse gingen, haben sich inmitten des breiteren wirtschaftlichen Abschwungs ausgesputert. Porch, Nautilus Biotechnology, Rover und Leafly sind in den letzten zwei Jahren über ein Spezialunternehmensunternehmen in die Börse gegangen. Diese Unternehmen, die in ihren jeweiligen Branchen stark unterschiedlich sind, haben ihren Aktienkurs um mindestens 50% von Allzeithochs zurückgegangen. Sogenannte SPACs sind Firmen, die mit der Absicht gegründet wurden, ein privates Unternehmen zu erwerben, um es in die Öffentlichkeit zu bringen. Viele Risikokapitalgeber und Hedgefonds -Manager haben dieses Anlagebereich eingenommen, um relativ schnelle Renditen zu erzielen und niedrige Zinssätze zu nutzen. Die Unternehmen in Seattle gehörten zu einer großen Kohorte von Unternehmen, um die Investor Euphoria in Richtung SPACs Ende 2020 bis 2021 in Richtung SPACs zu bringen. Fast 60% aller Auflistungen wurden im vergangenen Jahr über eine SPAC -Fusion geführt. Cameron Stanfill (Pitchbook -Foto), mit steigenden Zinssätzen durch Inflation, hat der SPAC -Markt schnell verlangsamt. Das Vertrauen der Investoren hat sich untergraben, sagte Cameron Stanfill, ein Venture -Analyst bei Pitchbook. Er fügte hinzu, dass Anleger besorgt sind, dass SPACs im Vergleich zum S & P 500 erheblich unterdurchschnittlich unterdurchschnittlich sind. Eine Liste von Unternehmen, die über SPAC mit dem Rückgang des S & P 500 -Rückgangs von 2022 von SPAC an die Börse gegangen sind, hat laut CNBC mehr als das Doppelte des S & P 500 -Rückgangs verloren. Es gab auch einen stetigen Fluss von vorgeschlagenen Fusionsplänen, die vorzeitig verschrottet wurden. In diesem Jahr wurden bisher insgesamt 19 abgesagte Deals abgesagt. Seatgeek und Forbes sind bemerkenswerte Beispiele. Einige Firmen, die ein Unternehmen zum Erwerb suchten, haben das Kapital an die Aktionäre liquidiert und zurückgegeben, bevor sie jemals einen Deal abgeschlossen haben. Stanfill sagte, dass diese Faktoren, die im Einklang arbeiten, der Grund sind, warum er voraussetzt, dass die SPAC -Aktivität bis in das nächste Jahr stark verlangsamen wird. (Verwenden Sie das interaktive Diagramm unten, um die Aktienkurse der vier Unternehmen zu verfolgen, seit sie an die Börse gegangen sind.) Trotzdem sind einige Firmen bei SPACs optimistisch geblieben. Zum Beispiel hat Cascadia Capital, eine Investmentbank in Seattle, im vergangenen Jahr 150 Millionen US -Dollar für einen SPAC -Deal gesammelt und kürzlich plane, ein Unternehmen in der Robotik- oder KI -Branche zu erwerben. Laut SPAC Research suchen in diesem Jahr fast 600 SPACs nach einem Akquisitionsziel. Viele SPACs sind Wachstumsunternehmen, häufig mit einer Form von technischer Komponenten. Diese Unternehmen haben in der Regel wenig bis gar keine Einnahmen, wenn sie an die Öffentlichkeit gehen, und nutzen in irgendeiner Form von zukunftsgerichteten Projektionen als Grundlage für die Bewertung mehrerer Bedeutung. Die Zinssätze werden in Bewertungsgleichungen berücksichtigt, und je höher sie gehen, desto niedriger sind die Bewertungen für diese Unternehmen. Aus diesem Grund haben viele Investoren Wachstumsstände vermieden und ihr Kapital zu sichereren Wetten parken, sagte Stanfill. Die vier unten aufgeführten vier Unternehmen in Seattle bieten ein Fenster, wie der breitere Markt diese Art von Unternehmen behandelt. Porch (Porch Image) Die Aktienleistung: Porch, eine in Seattle ansässige Home Services-Plattform, schloss den Handel am Montag bei 2,73 USD, um fast 90% gegenüber einem früheren hohen Schlusskurs von 25,66 USD Mitte November. Das SPAC-Deal: Das Unternehmen ging Ende Dezember 2020 in der NASDAQ an die Börse. Es fusionierte mit PropTech Acquisition Corp., einem börsennotierten SPAC, zusammen mit einer privaten Investition der Wellington Management Company unter Verwendung des Symbol PRCH. Die Fusion wurde Ende Juli 2020 mit einer Bewertung zum Zeitpunkt von 523 Millionen US -Dollar angekündigt. Aktuelle Marktkapitalisierung: Die Mitbegründer von Nautilus Biotechnology Nautilus Biotechnologie, Sujal Patel und Parag Mallick. (Nautilus Photo) Die Aktienleistung: Nautilus Biotechnology, ein in Seattle ansässiger Unternehmen, das eine neue Möglichkeit zur Analyse des Proteoms entwickelt, schloss den Handel am Montag bei 2,77 USD, um fast 73% gegenüber einem früheren hohen Schlusskurs von 10,10 USD im Juli. Das SPAC-Deal: Das Unternehmen ging im Juni 2021 in der NASDAQ an die Börse. Es fusionierte mit Arya Sciences Acquisition Corp. III, einem öffentlich gehandelten SPAC, das von Wahrnehmungsberater gesponsert wurde und das Symbol Naut hat. Die Fusion wurde im Februar 2021 mit einer Bewertung zum Zeitpunkt von 1,3 Milliarden US -Dollar bekannt gegeben. Aktuelle Marktkapitalisierung: Rund 341 Millionen US -Dollar Rover in Rovers Hauptquartier in Seattle. (Geekwire Photo / Kurt Schlosser) Die Aktienleistung: Rover, eine in Seattle ansässige Online-Pet-Care-Plattform, geschlossen am Montag in der Nähe eines Allzeittiefs mit Aktien von 3,83 USD. Das Unternehmen ist um fast 74% von a gesunkenVorheriger hoher Schlusskurs von 14,68 USD Ende September. Der SPAC -Deal: Das Unternehmen ging Anfang August im Nasdaq an die Börse. Es fusionierte mit Nebula Caravel Acquisition Corp, einem von True Wind Capital gesponserten SPAC unter Verwendung des Tickers Symbol ROVR. Die Fusion wurde im Februar 2021 mit einer Bewertung zum Zeitpunkt von 1,35 Milliarden US -Dollar bekannt gegeben. Aktuelle Marktkapitalisierung: ca. 697 Mio. USD Blatt (Blattbild) Die Aktienleistung: Leafly, ein Online-Cannabismarkt in Seattle, der am Montag mit 4,87 USD pro Aktie gehandelt wurde, sinkt um mehr als 57% gegenüber einem früheren hohen Schlusskurs von 11,34 USD in Frühzeit Kann. Der SPAC -Deal: Das Unternehmen ging Anfang Februar auf dem Nasdaq an die Börse. Es fusionierte mit Merida Merger Corp., einem von Merida Capital Holdings gesponserten SPAC. Mit dem Ticker -Symbol LFLY. Die Fusion wurde im August mit einer Bewertung zum Zeitpunkt von 385 Millionen US -Dollar angekündigt. Aktuelle Marktkapitalisierung: ca. 209 Millionen US -Dollar

Seattle SPAC leidet: Aktien von Unternehmen, die über SPAC an die Börse gegangen sind, fallen um mehr als 50%